青色 申告 通帳 分け てい ない

https://asmr.info.pl/

fated to love you ep 1 eng sub dramanice

【目指せ青色申告】事業用口座と生活費口座は分けないとダメ .. 口座を分けていない場合は、生活費の収支も記帳が必要! 青色申告を目指している場合、事業用口座と生活費口座が分かれていないと 「生活費の収支も記帳しなければいけない」 というめんどくさい作業が発生します…。. 青色申告は通帳(口座)を事業と個人で分けなくてもできる .. 当ブログでは通帳やカードを分けずに青色申告と確定申告を切り抜ける方法を 1から10まで細かく解説しています。 今回は通帳やカードを事業用に分ける、分けないで生じる違いについて解説します。 青色 申告 通帳 分け てい ない

羅 い 舞 座 堺 駅前

alla seck

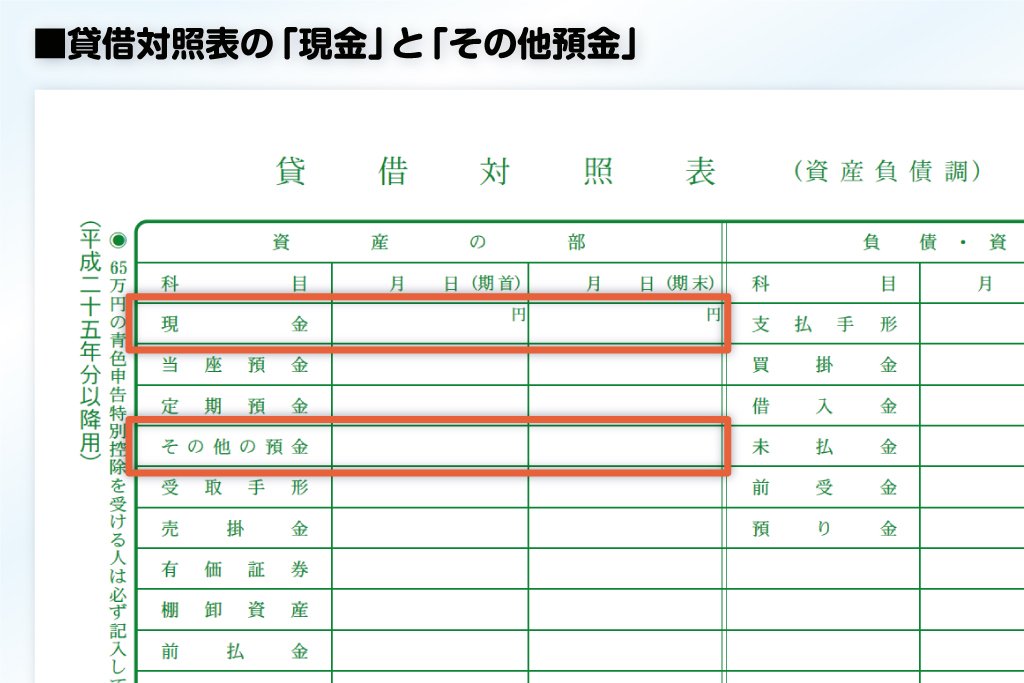

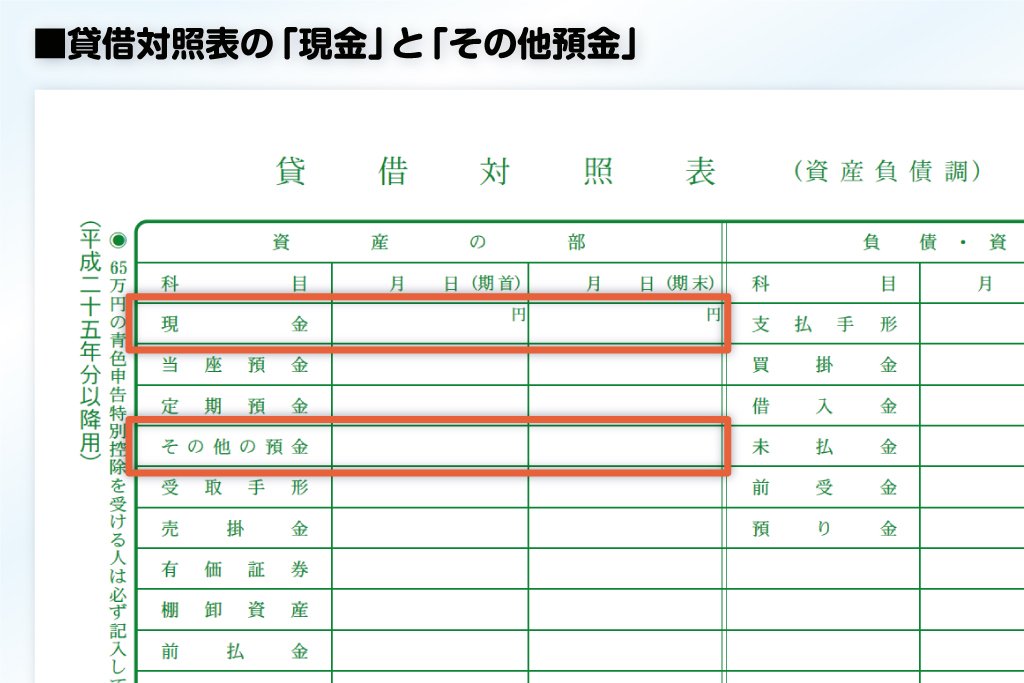

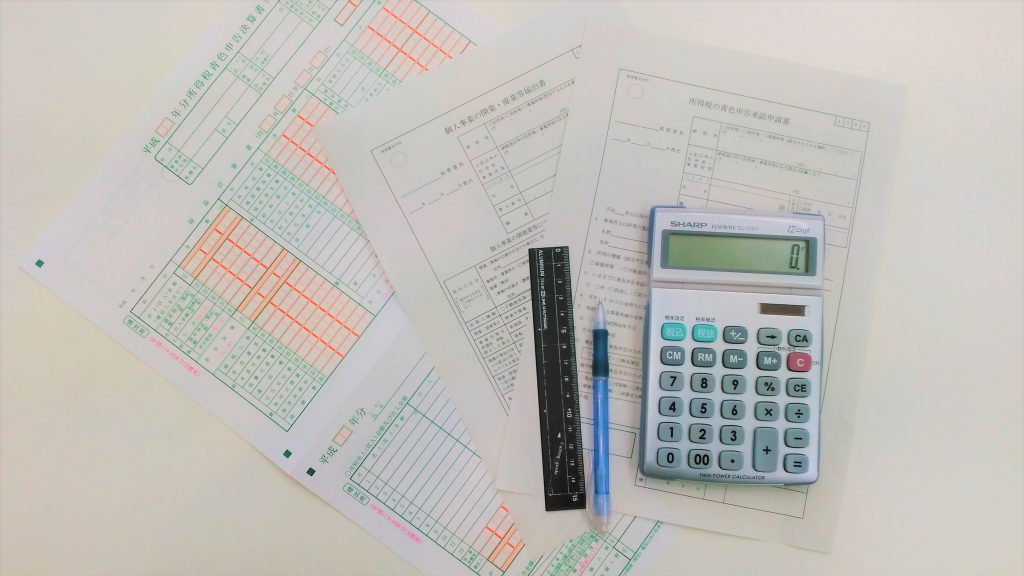

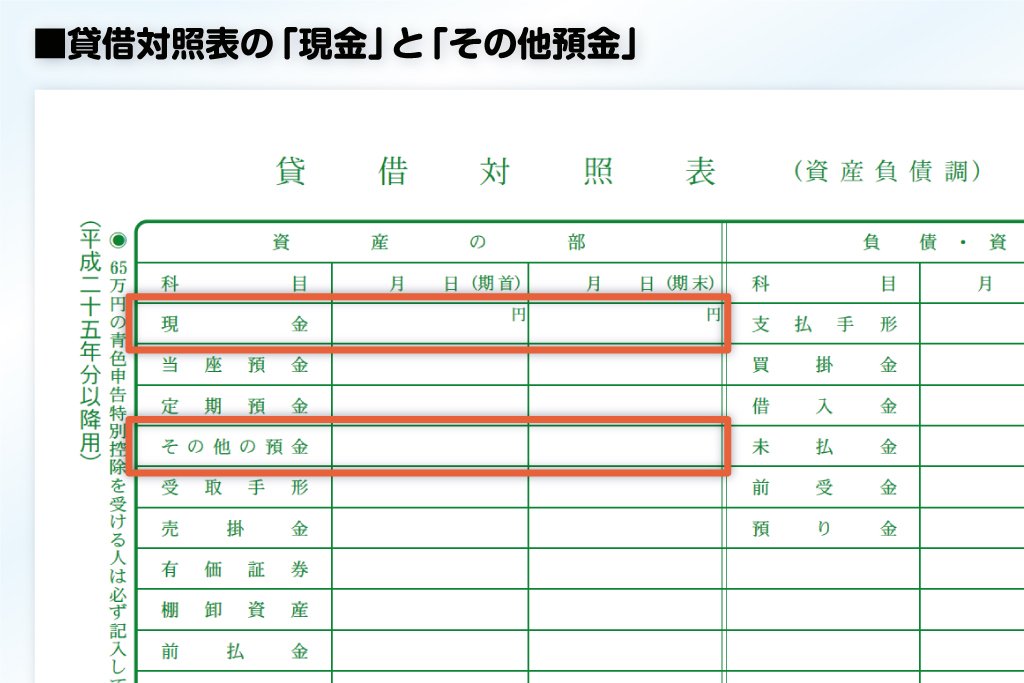

. 個人事業主の口座は分ける?分けない?それぞれのメリット .. 青色申告で55万円、65万円(※)の特別控除を受けるには、確定申告の際に事業の財政状態を表す「貸借対照表」を提出する必要があります。 貸借対照表を作成するには、口座の1年間の取引を複式簿記で帳簿付けしなくてはなりません。. 個人事業主が預金口座を「事業用」と「生活用」に分けないと .. 口座が分かれていないと資金繰りがどんぶり勘定では問題の切り分けができない 65万円の青色申告特別控除では帳簿づけの手間が増えてしまう お金の移動は月1回などのルールを決めるとラクになる 青色 申告 通帳 分け てい ない. 税理士ドットコム - 口座を使い分けていない場合の青色申告用 .. 口座を使い分けていない場合の青色申告用の帳簿付けについて ・ 個人事業主です。 青色申告にて65万円の控除を受けられるようにしたく考えております。 ・ 現在、プライベート用の口座と事業用の口座が別れていません。 (今後事業用の口座の開設はする予定です。 ) ・ 基本的に売上と少額の経費のみの発生で、仕入はありません。 ・ 事業開始前からある程度の貯金があり、数年間は事業用の資産から生活費を捻出する必要がない状態です。 上記の前提で、以下2つについて相談させてください。 ①口座へのプライベートな入出金についての帳簿付けも必要となるのでしょうか。 帳簿付けの手間を削減したく思っております。. 青色申告の帳簿付け、すべて通帳に記帳する?その真相は . 青色 申告 通帳 分け てい ない

farul din constanta

panglica

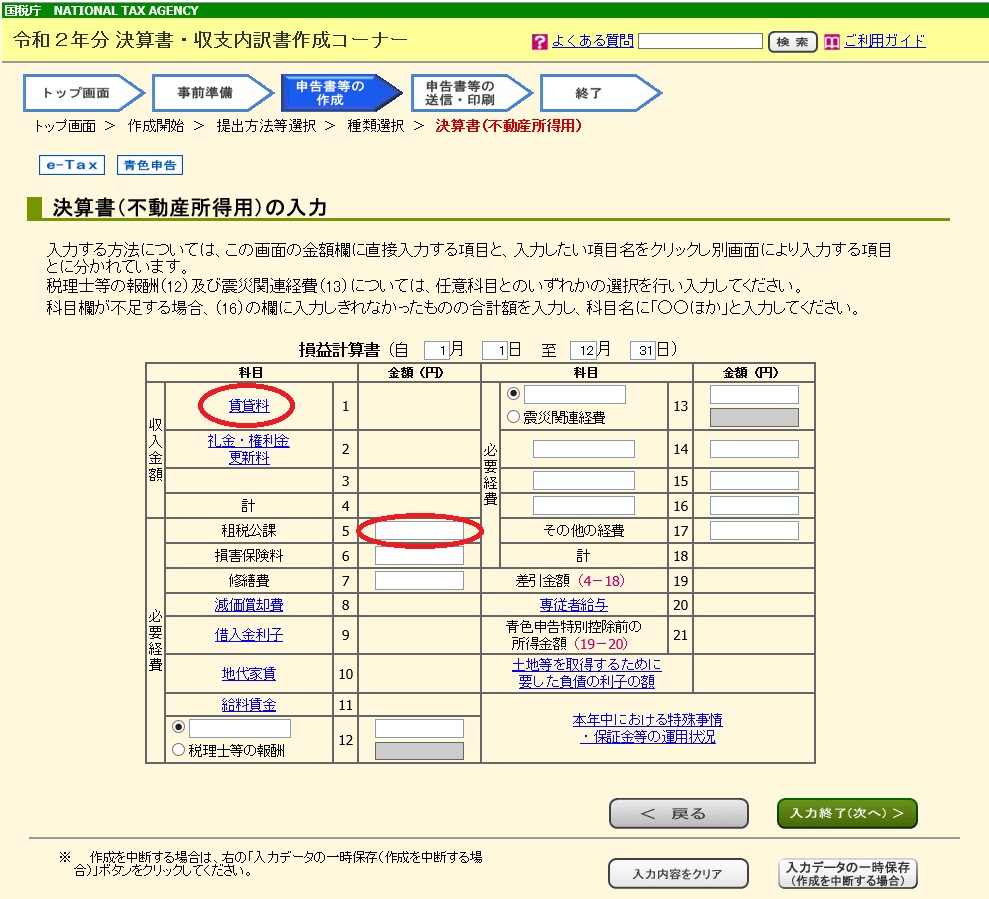

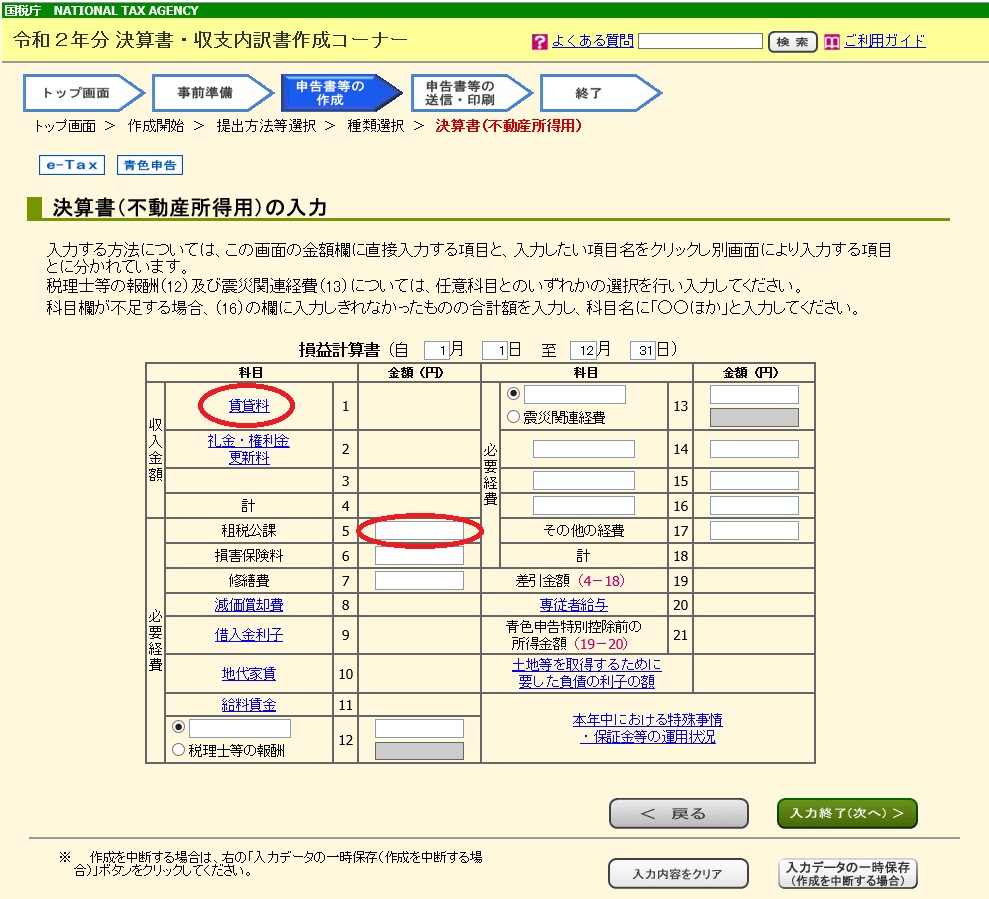

. 白色申告と青色申告の帳簿付け 青色申告は節税などの税務上の特典を多く受けられる反面、当然ながら制限も多くあります。 その一つに申告内容の透明性があり、詳細な資料の提出が必要になります。 「白色申告」「青色申告10万円控除」「青色申告65万円控除」(※)の提出書類の内容の違いは以下の通りです。 ※2020年の所得税確定申告から、65万円の控除を受けるための要件が変わり、e-Tax(電子申告)による申告、または電子帳簿の保存をしている場合のみとなりました。 要件を満たさない場合、控除額は55万円になります。 【参考記事】 2020年から青色申告特別控除65万円の適用要件が変更に 白色申告 年間の収入金額およびその内訳、年間の支出金額. 青色申告で帳簿をつけてない場合は? - 個人事業主の記帳義務

実務 者 研修 どこがいい

badacsonyi szőlőhegyen játék

結論からいうと、青色申告の要件に帳簿の作成があるので、帳簿をつけていなければ青色申告することはできません。 また「白色申告の場合は、事業所得等が300万円以下の場合は記帳しなくてよい」とする古い情報がいまだにネット上で混在していますが、b白色申告者も全員記帳義務があります。 2014年1月以降は、たとえ事業所得等300万円以下の白色申告者でも帳簿づけをする必要があります。 現在では白色申告でも青色申告でも、年収に関係なく帳簿付けをする必要があるということです。 帳簿づけを怠っていた個人事業主がやるべき事は、残った領収書や請求書、銀行通帳などの情報をもとに、事業の経費や売上を帳簿づけしていくという作業になります。. 通帳の内容は帳簿に記帳する?確定申告で税務署へ提出が必要 .. 白色申告と青色申告では、取引の記録である帳簿付けにどのような義務があるのでしょうか。 この記事では、帳簿付けのことから、確定申告では税務署に通帳の提出が必要か、通帳がない場合はどうすれば良いかなど、個人事業主が. 青色申告 帳簿のつけ方・記帳した帳簿の保管など - 青色申告で .. 青色申告の帳簿付け - 1年の流れ 青色申告を選んだら、国税庁が推奨する方法で、正しく帳簿付けを行わないといけません (複式簿記など)。そのご褒美として、節税につながる様々な特典が受けられます。 青色申告での帳簿付けの流れ. No.2070 青色申告制度|国税庁. 青色申告の記帳は、年末に貸借対照表と損益計算書を作成することができるような正規の簿記によることが原則ですが、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいことになっています。 これらの帳簿および書類などは、原則として7年間保存することとされていますが、書類によっては5年間でよいものもあります。 5年間の保存でよい書類には、例えば、請求書、見積書、納品書、送り状などがあります。 青色申告の特典 青色申告の主な特典は、次のとおりです。 青色申告特別控除. 口座、クレジットカード、財布を分けていない場合の青色申告 . 青色 申告 通帳 分け てい ない. 口座、クレジットカード、財布を分けていない場合の青色申告に向けた記帳の仕方 お世話になっております。 当方フリーランスです。初めての青色申告のための記帳の仕方で悩んでおります。 ご教授いただけると幸いです。. 税理士ドットコム - [青色申告]個人事業主ですが通帳を分けてい .

税理士ドットコム - [青色申告]個人事業主ですが通帳を分けていないためか、事業主借と事業主貸の金額が大きくなった - 個人事業ですので、完全に事業とプライベートを分. 税理士ドットコム 確定申告 青色申告 個人事業主ですが通帳を分けていないためか、事業主借と事業主貸の金額が大きくなった 青色申告 2020年01月04日 21時06分 投稿 いいね! つぶやく ブックマーク Pocket 個人事業主ですが通帳を分けていないためか、事業主借と事業主貸の金額が大きくなった 個人事業主で占い師をしています。 青色申告控除65万円を受けたいのですが、会計ソフトで売上や経費を打ち込みました。. 「プライベートと事業用で口座を分けていない場合の記帳方法 .

baju johor melayu

strada salcГўmilor

確定申告を青色で提出する際の記帳についてですが、事業として経費になるものが交通費(収入の1割にも満たない)くらいでほぼほぼプライベートの健康保険料や住民税や生活費に回っています。 その場合、口座連携をせず手入力で事業に関係するもののみを申告すると言う判断は出来ないでしょうか? やはり、振り込みから細かい引き落としまで全て記帳するのは必須でしょうか? 初歩的な質問で申し訳ありませんがご回答よろしくお願いします。 通報する 神奈川県川崎市中原区で活動している会計事務所【宮﨑雅大税理士事務所】 認定アドバイザー 神奈川県 税理士 (登録番号: 130248) 回答者について詳しく見る お世話になります。 回答させていただきます。 ーーーーーーーーーーーーーーーーーーーー

jika flek apakah boleh shalat

45 év mozicsillag

. 青色申告に必要な帳簿とは?種類や記帳の仕方などを解説 .. 所得税の確定申告で青色申告をするためには、主要簿と補助簿と呼ばれる帳簿類や、青色申告決算書などが必要です。 青色 申告 通帳 分け てい ない. 本記事では、青色申告に必要な帳簿の種類とそれぞれの記帳方法、確定申告時に提出しなければならない決算書の種類について解説し . 青色 申告 通帳 分け てい ない

8 sınıf asit ve bazlar test

odontogram

. 令和5年分の青色申告のやり方を個人事業主・フリーランス向け .. 青色申告と白色申告の違いには、ほかにも下記のようなものがあります。 帳簿の記帳方法の違い 青色申告では、最大65万円(もしくは55万円)の特別控除は複式簿記、最大10万円の特別控除は簡易簿記での記帳が求められます. 個人事業主が知っておきたい青色申告の帳簿づけの基礎知識 .. 個人事業主、フリーランスは、原則として確定申告をする必要があり、確定申告を青色申告で行うためには、複式簿記で記帳した帳簿が必要となります。複式簿記で記帳を行うには、仕訳、勘定科目、経費のルールを知っておかなければなり. 青色申告の帳簿(複式簿記)のつけ方を記載例と共に解説【令和2 . 青色 申告 通帳 分け てい ない. この記事では、青色申告を行う際の帳簿の作成方法と記載のルールについて解説していきます。また、令和2年分の確定申告から変更になった点もありますので、これまで青色申告を行っていた方も、変更点についてきちんと確認をして、事前に必ず準備をしておきましょう。

夢 占い ガラス が 割れる

18 avqust nə günüdür

青色申告ができる条件、できない条件をそれぞれ解説! | 経営 .. 不動産所得で65万円の青色申告特別控除を利用するためには、事業的規模と認められることが条件です。 青色 申告 通帳 分け てい ない. 不動産所得の事業的規模には基準が設けられており、アパートやマンションで10室以上、貸家で5軒以上、駐車場ではおおよそ50台以上です。. ただし .. 【確定申告書等作成コーナー】-青色申告制度. (注)令和4年分以後の所得税の申告について、この最高55万円の青色申告特別控除を受けることができる方が、その年分の事業における仕訳帳及び総勘定元帳について優良な電子帳簿の要件を満たして電子データによる備付け及び保存. 【最新版】確定申告の必要書類とは?ケース別にわかりやすく .. 確定申告に必要な書類は、申告を行うすべての人に共通するものと、ケースごとに異なるものがあります。会社員でも、確定申告することで受けられる控除もあります。自身がどのケースに当てはまるかを確認し、必要書類を揃えて期日までに確定申告を行いましょう。. 事業用と個人用の口座やクレジットカードが同じ場合の会計 .. 事業用と個人用に分けていない口座やクレジットカードの仕訳はどうしたらいい? 個人事業主の場合、事業用と個人用に口座やクレジットカードをきっちり分けるに越したことはないのですが、どうしても両者が混在することもあるでしょう。

【青色申告】預金出納帳ってどんなもの?書き方・記入例が .. 不要? ない場合は? 預金出納帳の書き方・記入例 預金が増えた場合の仕訳例 預金が減った場合の仕訳例 まとめ 〜確定申告ソフトを使うともっとラクに〜 青色申告ソフトなら簿記や会計の知識がなくても青色申告できる POINT 預金出納帳は、預金口座上での入出金の動きを日付順に記入し、その残高を管理する帳簿 最大65万円の青色申告特別控除を受ける場合に必要な帳簿とは 預金出納帳の書き方・記入例を知ろう そもそも預金出納帳ってどんなもの? 預金出納帳を説明する前に、まずは「預金とは何なのか」を知っておきましょう。 預金と聞くと、すぐに銀行などの金融機関が思い浮かびますね。

お 風呂 の ふた 切る

dramanice who are you

. 個人事業主が口座を分けないとどうなる?事業用口座の .. たとえば、青色申告の場合65万円の特別控除を受けるためには事業の財政状況を現す「賃貸対照表」を作成しますが、日頃から事業に関する資産と負債を分けて帳簿に記録しておく必要があります。 口座を分けないでいると、プライベートの引き落としもすべて記帳しなくてはいけません 。 また、税務調査が入った場合、プライベートの支出を公開するはめになります。 確定申告はただでさえ手間がかかりやすいともいえるので、負担を減らすためにも口座は分けておくと良いでしょう。 個人事業主として独立した際にもらえる再就職手当について知りたい方は、以下の記事をご覧ください。. 「マイナンバーカードで確定申告」がグッと楽に! e-Taxはもう .. メインメニューの[確定申告]をクリックすると「確定申告の手順」が表示される。

fehérvérsejt és laphámsejt a vizeletben

safa makkah polyclinic

. Step 1~4となっていて、「減価償却の計算」「青色申告決算書 . 青色 申告 通帳 分け てい ない. 確定申告で「65万円の青色申告特別控除」を獲得するには .. e-Taxで申告すれば青色申告特別控除が65万円に e-Taxで自宅から申告する人が年々増えている理由はいくつもあるが、その1つは税制改正だ。令和2年 . 青色 申告 通帳 分け てい ない. 青色申告の必要書類とは?添付書類や提出方法と併せて解説 青色 申告 通帳 分け てい ない

malování na obličej pro kluky

. この記事の監修 齋藤一生(税理士) 青色申告の必要書類には、所得税の確定申告書や青色申告決算書、添付書類などさまざまな種類があります。 青色申告をするにあたって用意しておかなければならない書類は、早めに準備しておくことが大切です。 本記事では、確定申告書や青色申告決算書の説明や書類の提出方法など、青色申告の基礎知識を紹介していきます。 申告にあたって戸惑うことがないように、必要書類を知っておきましょう。 目次 青色申告とは確定申告の方法のひとつ 青色申告で提出が必要な書類 白色申告で提出する書類 青色申告・白色申告の確定申告方法 確定申告書への添付が必要ない書類 確定申告に提出が必要なそのほかの書類 青色申告の必要書類の保管期間 青色申告に必要な書類の準備は計画的に行おう 青色 申告 通帳 分け てい ない. 自営業/個人事業主/フリーランスの税務調査の傾向と対策 .. なお、修正申告が必要となった場合には延滞税が必要でありその年率は8.9%にもなります。仮に5年前の確定申告について延滞税が付けばそれだけで納税額が1.5倍にもなってしまいます。 個人口座・通帳はどこまで提出する必要があるか.